新華財經法蘭克福1月14日電(記者馬悅然)2025年,國際貨幣體系在高利率環境、財政可持續性爭議以及地緣政治沖突交織的背景下,正邁向由劇烈不安定感導致的結構性變遷。美國國債被重新審視,“安全資產”不再被視為“安全”。在不確定性上升的環境中,各國央行與投資者開始重新衡量價值錨的可靠性。黃金的錨屬性被再度喚醒,美元依然居于中心卻價值下移,歐元與人民幣的角色在比較中不斷被重估。

2025年二季度,全球官方黃金儲備價值首次超越海外官方持有的美債規模,截至2025年11月(最新記錄時間),全球官方黃金儲備仍在凈增長。2025年黃金現貨價格錄得近70%漲幅。而歐元兌美元匯率在2025年也上揚13%,年末收于1.16-1.17區間。

值得注意的是,在這場貨幣體系變革中,貨幣的實際購買力風險悄然而至,若以黃金的實際購買力衡量,美元正經歷快速的價值衰落,歐元也未能幸免。歐元雖顯韌性,但其作為美元主要替代者的地位并未顯著提升,自身結構性問題依然突出。

國際貨幣結構重心悄然偏移

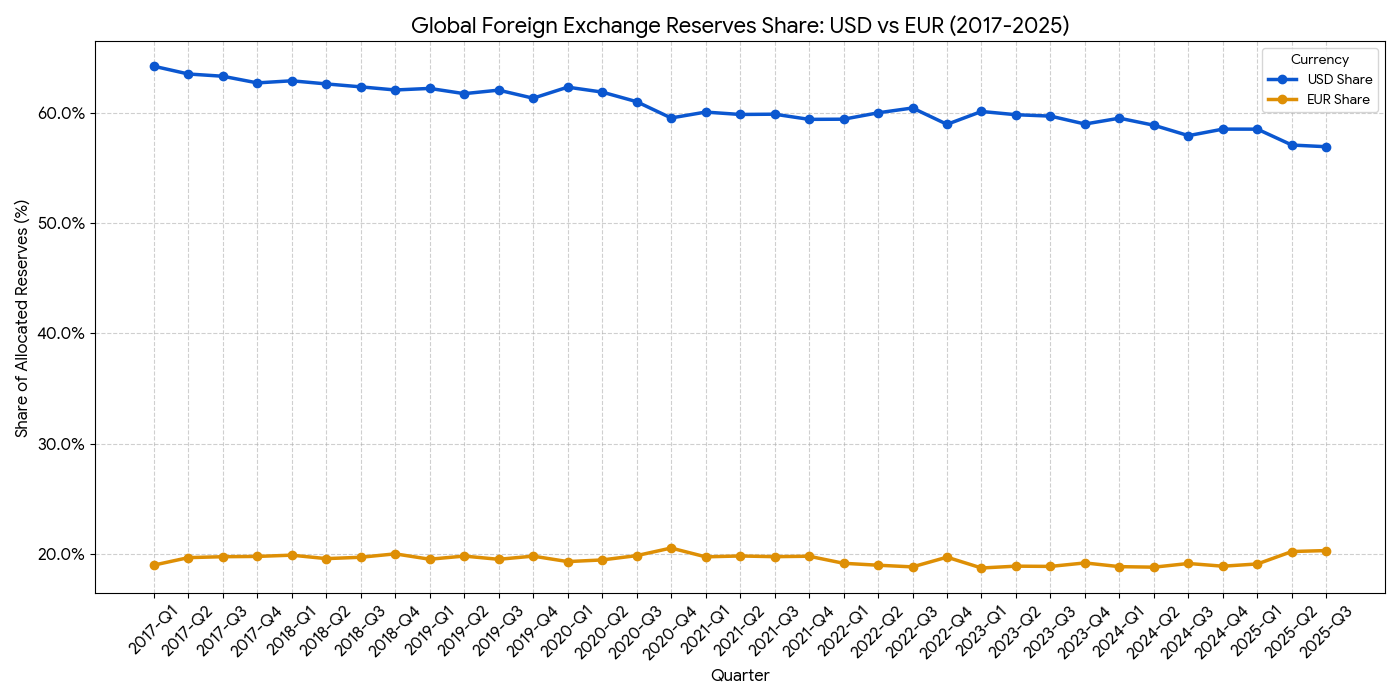

2025年,各國央行對單一儲備貨幣依賴的警惕明顯上升。國際貨幣基金組織(IMF)數據顯示,截至2025年第三季度,美元在全球外匯儲備中的占比已降至56.92%,創下30年來新低,并連續11個季度低于60%。美元地位像是經歷一場緩慢卻持續的“滑落”,也體現出全球外匯儲備體系正在尋找新的平衡點。

黃金率先被錨定。世界黃金協會指出,全球央行購金潮在2025年延續,其背后的核心動因并非短期價格判斷,而是對地緣政治風險、資產凍結風險以及單一貨幣敞口過高的防御性回應。波蘭、巴西等國持續增持黃金,多個新興經濟體同步行動,在不確定性上升的環境中,央行更傾向于配置不依附于任何主權信用的資產。

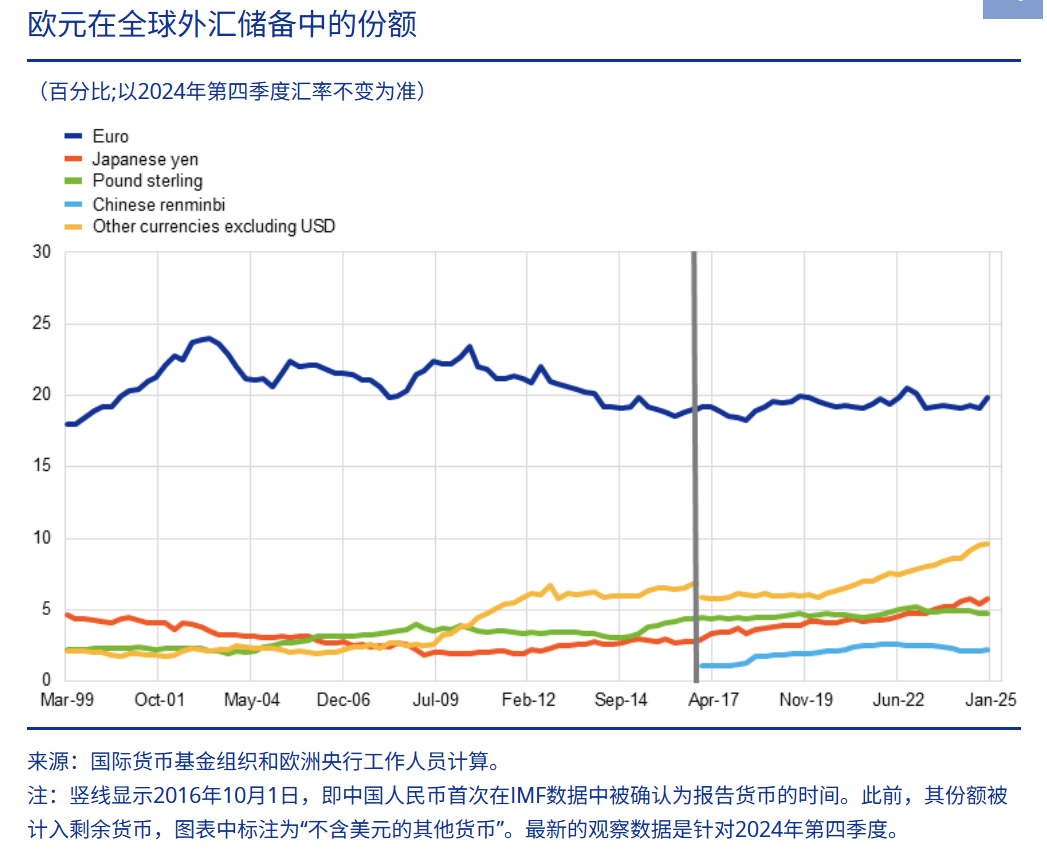

作為全球第二大儲備貨幣,歐元在這一輪全球儲備重構中呈現穩定攀升趨勢。數據顯示,截至2025年第三季度,歐元在全球外匯儲備中的份額為20.33%,穩居第二大儲備貨幣。歐洲央行執行委員會成員菲利普·萊恩指出,美國經濟政策日益聚焦國內事務,可能削弱美元在全球風險對沖中的作用,從而促使部分投資者在資產配置上對歐元給予更多權重。2025年,歐元計價資產需求有所回暖,外部機構發行歐元債券的活躍度上升,也在一定程度上印證了這一趨勢。

圖為美元與歐元外儲比例變化圖片來源:新華財經數據來源:IMF

歐洲央行與國際貨幣基金組織調查顯示,歐元作為全球商品出口開票貨幣的比例仍接近疫情前水平,超過40%,顯示出歐元在國際貿易中的地位上升。

然而,從更長的時間維度看,歐元的穩定并未轉化為顯著的上升。近二十余年的數據表明,歐元在全球外匯儲備中的份額仍處于相對低位,其作為儲備貨幣的擴展空間,持續受到經濟增長乏力與內部結構性約束的限制。在美元相對回落的同時,歐元并未完全“接棒”,反而與其他貨幣一起共同構成再平衡。此外,從價值來看,隨著黃金價格的快速上漲,歐元對黃金的購買力顯著下降。不過,這也是全球貨幣都在面臨的突出問題。

圖為歐元在全球外匯儲備中的份額圖片來源:歐洲央行

歐元相對強勢背后的結構性矛盾

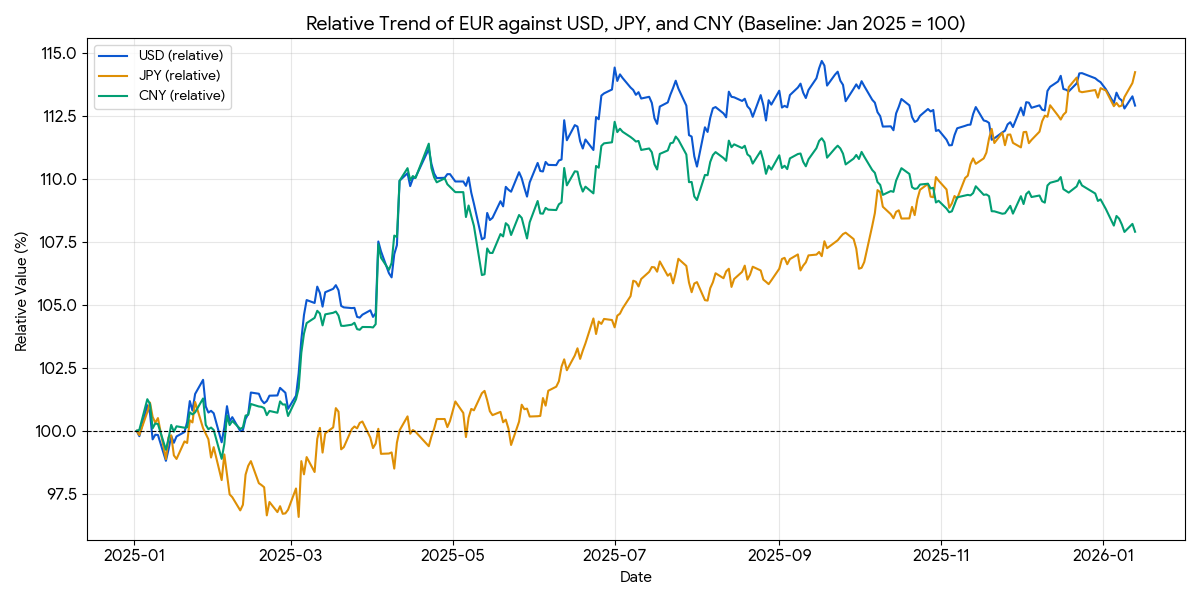

2025年,歐元兌美元匯率表現“相對強勢”,從年初低點1.0146一路攀升,年末收于1.16-1.17,漲幅達13%。兌其他貨幣也呈現出上漲態勢。

圖為2025年1月至今,歐元兌美元/日元/人民幣的相對變化圖片來源:新華財經數據來源:歐洲央行

然而,貨幣表現的相對強勢卻難以掩蓋政策分化與經濟基本面脆弱性之間的深層結構性矛盾。法國央行行長弗朗索瓦·維勒魯瓦·德加洛表示:"深化歐洲商品、服務、儲蓄和投資單一市場的進展令人失望。我們必須采取更快、更明確、更有力的行動。"

丹麥銀行分析指出,中期來看,歐元兌美元將持續上漲,這得益于實際利率差距縮小、歐洲資產市場復蘇以及對美國機構信心的減弱。

2025年,美歐貨幣政策路徑呈現明顯分化。歐洲央行在2024年6月至2025年6月連續8次降息,隨后于2025年7月暫停降息,將存款利率維持在2.00%。與此同時,莊閑和app美聯儲在2025年9月、10月和12月三次降息,將聯邦基金利率區間降至3.50%-3.75%。這種美歐利差從200個基點收窄至150-175個基點,成為歐元兌美元上漲的主要動力。

不過,盡管匯率表現強勁,歐元區經濟基本面依然脆弱。歐盟委員會在秋季展望報告中將2025年歐元區GDP增速下調至1.3%,較此前預測下調一個百分點,而作為經濟引擎的德國,2025年GDP增速僅為0.3%。2025年上半年,歐盟貿易順差801億歐元,較2024年同期929億歐元下降14%。

此外,美國關稅政策的威脅持續籠罩。歐盟委員會強調,美國政府宣布的進口關稅正對歐洲公司的出口前景造成壓力,歐盟經濟增速將低于此前預測。法國央行行長弗朗索瓦·維勒魯瓦·德加洛表示,由于特朗普總統提高了對歐盟進口商品的關稅,法國和歐元區經濟避免了在2025年陷入衰退。他同時指出,歐洲需要尋找替代龐大美國市場的增長途徑,或消除內部貿易壁壘。

值得注意的是,德國宣布了5000億歐元的基建基金,并放寬了“債務剎車”憲法限制。同時,歐盟也推出了8000億歐元的“重新武裝歐洲”計劃。這些大規模財政刺激措施被視為歐元長期估值的關鍵支撐,但市場普遍認為,其短期效果仍存疑。

2026年歐元將再面臨復雜博弈

2026年,歐元運行更可能呈現區間震蕩特征。不同情景下,歐元兌美元的波動區間取決于利差收斂速度、經濟增長修復程度以及外部沖擊的疊加效應。

機構對2026年歐元兌美元匯率走勢看法分化。高盛預測年末目標為1.25,押注美元結構性逆轉;摩根大通目標1.20,基于美聯儲降息侵蝕美元實際收益率;德意志銀行和法國巴黎銀行均看至1.25,認為美元被高估。摩根士丹利則相對謹慎,預計為1.16。然而,花旗銀行則預測,美元兌歐元匯率將在2026年至1歐元兌1.10美元,由于美國經濟重新加速增長且美聯儲降息力度可能小于市場預期。

預測分歧主要集中在美聯儲下一步將如何變化,以及經濟基本面的聯動反應。市場普遍預期,美聯儲將在2026年降息2-3次,將政策利率逐步引導至2.75%-3.00%的中性區間。然而,FOMC會議紀要顯示,美國通脹粘性仍然存在,降息空間并非毫無約束。一旦通脹回落不及預期,美元的利率優勢可能延續更長時間,從而對歐元形成壓制。

此外,在經濟增長方面,高盛預計,2026年全球經濟增長率約為2.8%,歐元區增長有望回升至1.5%,較此前預測上調0.7個百分點,這為歐元提供了一定的基本面支撐。然而,世界銀行則認為歐元區2026年增長可能放緩至0.9%,主要受美國潛在關稅政策沖擊及全球貿易環境趨緊等影響。

地緣政治與貿易政策的不確定性為歐元前景增添了更多變量。荷蘭國際集團首席經濟學家貝爾特·科萊恩認為,歐洲內部的政策風險與政府預算和改革議程相關,國際風險集中在全球經濟增長放緩與貿易政策上。地緣沖突加劇、能源與大宗商品價格波動、歐美貨幣政策分化等,都為貿易和金融市場穩定帶來不確定性。

分析人士指出,若貿易摩擦升級,歐元匯率可能再次逼近平價水平,并通過金融市場與實體經濟渠道產生連鎖反應。

從歐元區內部看,宏觀政策立場總體趨于穩定。歐盟委員會在最新發布的經濟展望中預計,2026年歐元區經濟將實現約1.2%的溫和增長;歐洲央行則判斷,2026年通脹率將回落至1.9%,略低于2%的目標。歐洲央行行長拉加德多次強調,當前利率政策“處于良好位置”,不急于調整。

凱投宏觀預計,受能源價格下跌、食品通脹放緩和工資增長放緩的影響,通脹率將低于歐洲央行的預期。路透社調查顯示,多數經濟學家預計,歐洲央行在2026年乃至2027年將維持政策利率不變,若出現變化,時間點更可能落在2026年底或2027年初。